「皮衣教主」黄仁勋可能睡觉都能笑醒。就在新冠疫情给电子消费、零售、制造等行业带来「深度衰退」时,以数据中心为代表的云计算行业却迎来逆势增长。近日,DIGITIMES 报道,在新冠疫情大流行期间,数据中心对高性能计算 HPC、AI 应用需求旺盛,英伟达、AMD 服务器芯片销量正在增加。

实际上,以服务器芯片为代表的英伟达数据中心业务,已经连续多个季度获得快速增长。从 2019 年财年的 25%,增长到 2020 年财年(截至 2020 年 1 月 26 日)的 27.4%,再到 2021 财年第一季度(截至 4 月 26 日)的 37%。数据中心业务对英伟达整体营收的贡献越来越重要,和英伟达「传统」优势领域游戏板块业务旗鼓相当。

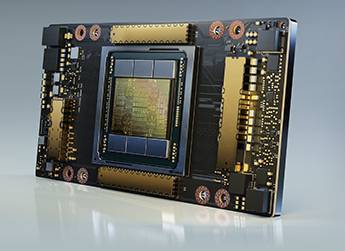

而就在一个多月以前的 2020 年 GTC 线上发布会上,英伟达切合时宜地顺应了云市场需求激增这一市场趋势。发布会没有出现传闻中的 Ampere GeForce RTX 3080 游戏显卡,数据中心产品却成为了「绝对主角」,赚足了闪光灯。英伟达推出了第八代 GPU 架构 Ampere 安培,新一代 A100 计算卡,不但在工艺制程上跨越至 7nm,更在多个关键性能参数指标上呈数倍、乃至数十倍增长。

这是英伟达时隔三年,再度向市场扔出的重磅「核弹」,英伟达的目标很明确,就是 AI 训练兼推理芯片、高性能计算 HPC 领域。当然,英伟达占领的也不仅仅是服务器芯片为代表的硬件市场,其最大的「杀手锏」在于软硬一体的生态布局。

「最大的对手是自己」

英伟达 CEO 黄仁勋评价 A100 GPU,「这是英伟达有史以来最好的数据中心 GPU 芯片,几乎是当今半导体的理论极限,它是英伟达数十年以来数据中心经验的结晶。」

的确,A100 GPU 引起了包括亚马逊 AWS、谷歌云、微软 Azure、阿里云、百度云、腾讯云等云巨头,以及戴尔、浪潮、HPE、新华三、思科等系统制造商极大的采购热情。并且,在 A100 GPU 发布之前,就已经投产,开始逐步向云厂商们交付。

用黄仁勋的话来描述就是「前所未有」。

八年以前,黄仁勋绝对想不到,英伟达能够 C 端、B 端通吃,踩准了 AI 时代的每个关键节点,为深度学习提供强大算力,推动图片、语音、自动驾驶、机器人、乃至数据中心的飞速发展。如今,相比于 21 年前刚上市时,英伟达市值已翻了千余倍。

2012 年,ImageNet 大赛上,参赛者因使用英伟达 GPU+CUDA,将深度卷积神经网络 AlexNet 准确率提高 10% 以上,获得冠军,也让英伟达名声大噪。此后,英伟达 GPU 和 CUDA 软件一直主导深度学习市场,几乎所有深度学习开发者离不开英伟达 GPU+CUDA 组合。

包括 2016 年,直接引爆 AI 第三次浪潮的关键事件,AlphaGo 大战李世石,以及亚马逊 AWS、微软,国内的互联网厂商 BAT、美团等 AI 最新进展均有英伟达 GPU 的底层支持。多个第三方研究报告显示,在云端 AI 芯片市场,尤其是云端训练方面,英伟达占据绝对主导地位。

云端、企业级数据中心芯片市场,排名前四位的公有云厂商亚马逊 AWS、微软 Azure、谷歌云、阿里云的上万余个实例类型中,只有很小一部分不基于英伟达 GPU 加速。

不过,这不意味着,英伟达完全没有潜在威胁。英伟达竞争对手大致分为三种:英特尔、AMD 为代表的「老对手」;亚马逊 AWS、谷歌、阿里巴巴、华为为代表的云巨头,以及寒武纪、燧原科技为代表的创业型 AI 芯片公司在内的新对手。

实际上,与其说是新老之争,不如说是 CPU、GPU、ASIC、FPGA 之间的纷争。尽管,英特尔 Xeon CPU 已经安装于全球 99% 的数据中心中,但深度学习、AR/VR、IoT、海量数据处理,推动着数据中心从 CPU 转向 GPU,并成为常态化。

比如,广告位展示、流媒体、电商平台推荐引擎系统、智能语音现在均已采用 GPU 驱动。再如,相同时间周期内芯片性能提高的难易程度不同。2017 年,英伟达推出基于新架构 Volta 的 Tesla V100 芯片,是上一代基于 Pascal 架构的 Tesla P100 训练速度的 12 倍。英伟达在三年之内将 AI 性能提高了 60多倍,而相同时间内,CPU 只能提高一倍。

难怪,黄仁勋自 2017 年以来,多次公开宣布摩尔定律已失效。

在云巨头方面,无论是 AWS Inferentia、谷歌 TPU、阿里巴巴含光 800 均属于 ASIC 芯片,侧重 AI 推理。云巨头自研云端 AI 芯片背后的逻辑有两点,一方面,降低购置芯片的成本,更好服务于自身业务,另一方面,逐步减少对英伟达、英特尔芯片的依赖,提高自己对云生态系统的掌控能力。

一般来说,ASIC 只针对单一场景,速度很快,GPU 的性能以面积和功耗为代价,理论上 ASIC 性能优于 GPU。但 ASIC 研发较慢,有时候赶不上深度学习的发展速度。在价格方面甚至更昂贵,谷歌官网显示,使用 TPU 价格为 8 美元/时,英伟达芯片则为 2.48 美元/小时。

「AI 训练芯片的研发难度更高,目前还是 GPU 占据了很大的优势。主要是英伟达围绕自己的 GPU 已经构建了丰富的软件生态。其他 ASIC 或 FPGA 在硬件指标上可能占据优势,但在生态上比英伟达还落后很多,这也是为什么英伟达一家独大的原因。 」芯谋研究徐可告诉极客公园。

芯片行业的「苹果公司」

黄仁勋曾说过,英伟达是一家 AI 公司,更强调英伟达是一家软件公司,和苹果类似,通过售卖硬件盈利的软件公司。

2006 年,英伟达面向开发者推出 CUDA 通用并行计算平台,通过 CUDA 平台,开发者可以使用 C 或 C++语言编程,来加速计算应用程序,极大地简化了软件开发过程。英伟达投入大量资金构筑 CUDA 生态,通过开设课程、培训,吸引开发者,渗透至各个关键行业用户,这是竞争对手 AMD 所不具备的能力。

近三四年,英伟达开发者数量增长迅猛,仅 2019 年一年,CUDA 平台的下载量就超过了 500 万次。不仅如此,在 CUDA 平台之上,英伟达还提供 CUDA-X 软件加速库集合,其中,CUDA-X AI 囊括了加速深度学习的 cuDNN、加速机器学习算法的 cuML、优化训练模型以进行推理的 TensorRT 等 15 个库,此外,英伟达还推出 RAPIDS 开源软件平台,加速企业数据分析、机器学习。

去年年底,黄仁勋在接受 GamesBeat 采访时谈到,英伟达基于 GPU 芯片构建出了非常复杂的软件堆栈,而软件堆栈是竞争对手不具备的「赛道」。

可见,CUDA 平台在内的软件能力,已经成为英伟达的「护城河」。比如,2017 年,英伟达推出面向 AI 训练和高性能计算的 Tesla V100 芯片后,长达两年多的时间里,没有新的后续产品推出。软件成为提高 AI 性能的关键,ResNet-50 神经网络在软件的帮助下,AI 训练能力提高了 100%。

在 GPU 硬件方面,英伟达也在巩固、增强固有优势。2019 年,英伟达收购 Mellanox,弥补了英伟达在数据中心低延迟互连及网络方面的欠缺,显著增强 NVLink(GPU 与 GPU 互联)和 NVSwitch(整合多个 NVLink)互联的速度与可扩展性。

2016 年,英伟达面向 AI 创业公司,推出初创加速计划,帮助 AI 创业公司加速孵化、商业落地。巨头竞争的本质是生态上的竞争。

「生态和软件非常关键。AI 芯片只是底层的工具,AI 开发者对 AI 芯片相关生态和软件的选择,决定了芯片的前途。」徐可说。

在经历游戏显卡业务想象力登顶,比特币挖矿机行业「过山车」式的起伏后,英伟达正凭借数据中心业务进阶 B 端。现在看来,英伟达押宝数据中心前景与钱景巨大,数据中心业务与英伟达强大的软件、生态能力产生的化学反应,正驱动英伟达在芯片市场讲出一个新的增长故事。